摘要:我国经济呈现稳步复苏发展态势,扩大内需、新型工业化等战略的实施,驱动化石能源和非化石能源消费双增长。

2023年,我国经济呈现稳步复苏发展态势,扩大内需、新型工业化等战略的实施,驱动化石能源和非化石能源消费双增长。作为化石能源的主力之一,石油消费何时达峰?新能源飞速发展对石油消费冲击有多大?石油在未来扮演怎样的角色?

主要观点

2023年,我国一次能源消费比上年增长3.3%,达到55.9亿吨标准煤。我国能源消费总量将于2030~2035年间达峰,峰值将突破62亿吨标准煤,届时非化石能源占比在30%左右。预计2060年,我国能源消费总量将回落到56亿~57.8亿吨标准煤,与“十四五”后期相当。

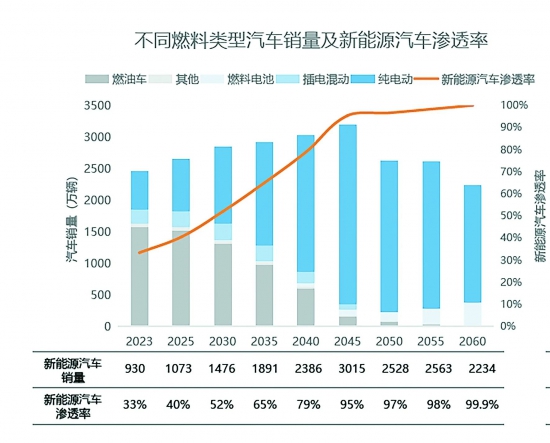

2023年,我国汽车产销量分别完成3016.1万辆和3009.4万辆,比上年增长11.6%和12%,创历史新高。其中,新能源汽车产销量分别完成958.7万辆和949.5万辆,比上年分别增长35.8%和37.9%,新车销量达到汽车新车总销量的31.6%。截至2023年底,我国新能源汽车保有量已达到2041万辆,占汽车总量的6.07%。预计2025年我国新能源汽车保有量近4000万辆,占汽车总量将超过10%。新能源汽车的快速发展,导致燃油车保有量提前达峰。

03 石油需求趋势演化的四个阶段

将本文分享到:

本版专题对未来国内石油需求进行分析预测,以供借鉴。

主要观点

●石油需求进入增长最后阶段,预计“十五五”中期达峰,石油达峰后加速下滑。

●新能源汽车发展加快,2025年前后燃油车保有量即将达峰,推动交通燃料用油需求达峰后快速下降。

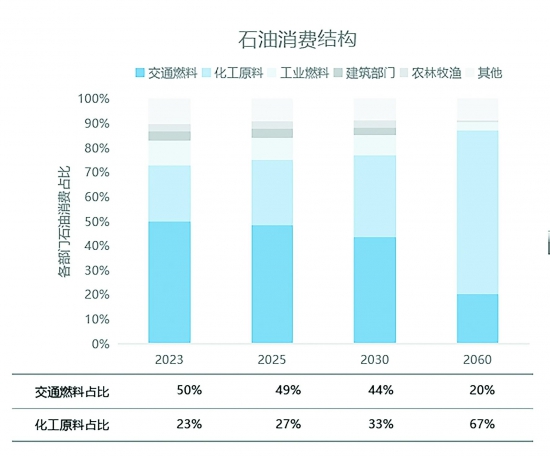

●交通燃料用油下滑是导致石油需求达峰后下降的主要原因,石油的原料属性愈加强化。

●此轮化工超级扩能周期仍在延续,拉动中长期化工原料用油需求增长,远期循环再生及二氧化碳资源化技术推动化工原料用油下降。

01 石油需求进入增长最后阶段

2023年,我国一次能源消费比上年增长3.3%,达到55.9亿吨标准煤。我国能源消费总量将于2030~2035年间达峰,峰值将突破62亿吨标准煤,届时非化石能源占比在30%左右。预计2060年,我国能源消费总量将回落到56亿~57.8亿吨标准煤,与“十四五”后期相当。

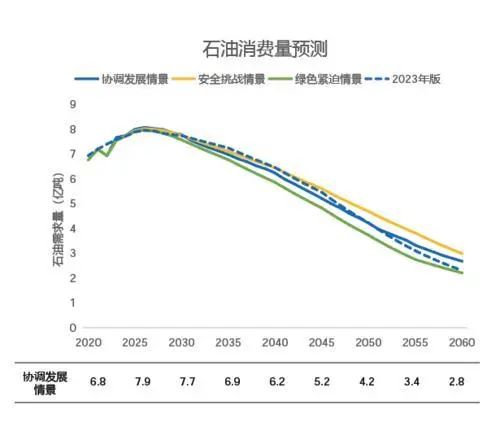

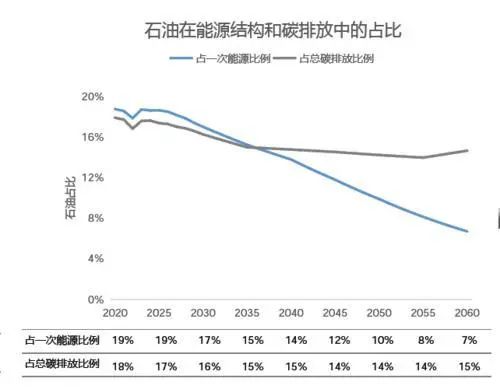

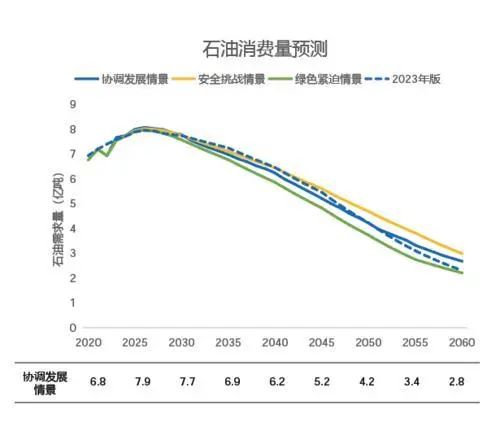

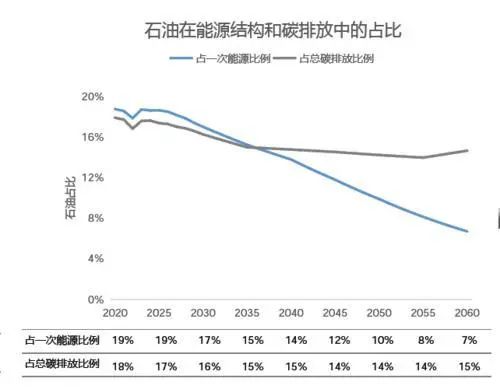

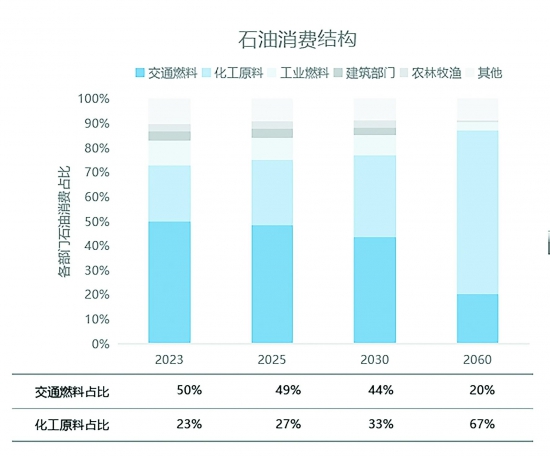

作为基础性能源之一,石油在支撑国民经济增长和提高人民生活水平方面起到重要作用。2023年我国石油终端消费约7.6亿吨,对外依存度73.6%,在我国一次能源消费结构中占比约18.8%。从消费领域来看,石油主要用于交通、石化、工业、建筑及民用等。在协调发展的情景下,我国石油需求预计2025~2030年在8亿吨左右达到峰值,达峰后平台期时间缩短,更快出现下降趋势。

从中长期看,石油将从重要的交通燃料向必不可少的石化原料转变,在我国一次能源中长期保持重要地位。石油作为原料,生产的乙烯和PX(对二甲苯)下游产品涉及生产生活方方面面。同时,石化高端新材料在新能源产业发展中起到关键作用,如太阳能光伏中运用最广、用量最大的是封装用胶膜、背板膜,涉及EVA(醋酸乙烯共聚物)、POE(聚烯烃弹性体)、PET(聚对苯二甲酸乙二醇酯)等多种材料;风电叶片中也涉及碳纤维和环氧树脂等多种高端材料。此外,在建筑节能和光伏发电建筑等节能环保领域,高端新材料均发挥了至关重要的作用。

02 新能源汽车发展加快

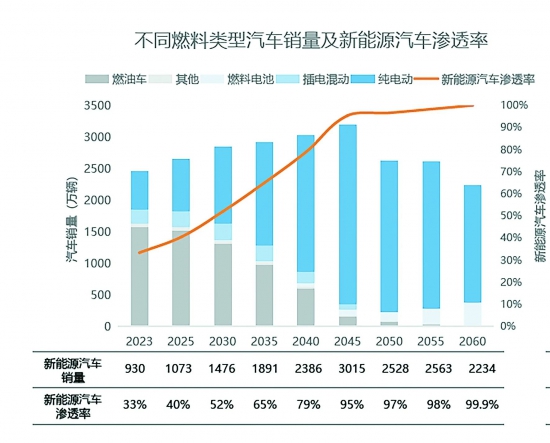

2023年,我国汽车产销量分别完成3016.1万辆和3009.4万辆,比上年增长11.6%和12%,创历史新高。其中,新能源汽车产销量分别完成958.7万辆和949.5万辆,比上年分别增长35.8%和37.9%,新车销量达到汽车新车总销量的31.6%。截至2023年底,我国新能源汽车保有量已达到2041万辆,占汽车总量的6.07%。预计2025年我国新能源汽车保有量近4000万辆,占汽车总量将超过10%。新能源汽车的快速发展,导致燃油车保有量提前达峰。

我国汽车工业发展仍有较大空间。2023年,我国汽车保有量约3.4亿辆,其中乘用车保有量达190辆/千人,根据中国汽车技术研究中心等权威机构预测,我国乘用车饱和值在300~400辆/千人,较当前尚有较大增长潜力,未来10年我国乘用车销量将保持增长。按照人均GDP发展阶段预计,汽车保有量将在2040~2050年达4.5亿辆峰值。2040年后,随着无人驾驶技术的逐步普及,智能出行方式将极大提高车辆使用效率,人均汽车拥有量或将减少,届时车辆总保有量将呈现下降趋势。

新能源汽车发展远超预期。2023年,我国中东南沿海部分省市新能源汽车渗透率已达50%。预计2025年,动力电池系统成本有望较当前再下降近30%,乘用车基本实现油电平价,新能源汽车销量渗透率有望超过40%,保有量近4000万辆。预计2030年销量渗透率逾50%,2045年进一步提高为接近100%。

燃油车保有量即将达峰导致交通用油需求饱和。2023年燃油车保有量约为3亿辆,预计2023~2030年燃油车保有量维持在3亿辆左右平台期,未来或将仅有约1000万辆增量空间。预计交通燃料用油需求在2025年前后达到4亿吨峰值。其中,占交通用油约80%的道路用油,受电气化影响率先达峰,并在达峰后快速下降,预计2060年仅保留部分城际物流柴油重卡。

03 石油需求趋势演化的四个阶段

近两年,新能源汽车的发展速度不断超出预期,2021年渗透率为13.2%,2022年则达到25.6%,提前3年达到“十四五”规划目标值,2023年为31.6%,2025年将进一步提高至40%。新能源汽车加速发展,导致石油中的交通燃料用油需求下降时间点来得更早。

石油需求趋势演化呈现四个阶段的特征:当前到2026年前后为“达峰期”,石油消费峰值约8亿吨,年均增长1%~2%;2027~2030年为“平台期”,石油消费保持在8亿吨左右,年均降低约1%;2031~2040年为缓慢下降期,石油消费量年均降速约2%;2041~2060年为快速下降期,年均降速4%~5%。由于石化和远程运输领域较难完全实现去油化,因此2060年石油仍有2.8亿吨左右的需求量。

达峰期(2026年前后) 未来3到5年将处于石油需求增长的最后阶段,石油需求年均增长1%~2%。随着燃油车保有量的增长,交通燃料用油需求绝对量仍在缓慢增加,但占石油消费比重由50%缓慢降为48%左右。同时,该时期仍处于化工超级扩能周期内,乙烯、PX、PDH等大量化工装置投产,拉动化工轻油及液化气等化工原料用油持续增加,占石油消费比重由23%提高至28%。

平台期(2027~2030年) 石油需求维持在8亿吨左右,持续时间缩短。在这一时期,新能源汽车影响由量变到质变,燃油车保有量达峰,交通燃料用油缓慢下降,占石油消费比重降为44%左右。同时,尽管投产节奏放缓,但化工下游装置投产仍在持续,拉动化工原料用油占比大幅提高至33%。

缓慢下降期(2031~2040年) 处于交通用油下降及化工用油增速放缓双拐点,石油需求年均下降2%左右。化工原料用油需求的增长,减少了交通用油需求下降对石油需求的影响。该时期化工原料用油需求将超过交通燃料用油需求,二者占石油需求比重分别为44%和37%。

快速下降期(2041~2060年) 我国进入中等发达国家水平,消费品需求逐步饱和,加之绿氢、循环再生、二氧化碳资源化等技术突破,对石油替代明显加快,石油需求快速下降,年均降速4%~5%。2060年,石油主要用于化工原料,同时仍有部分航空和水运用油需求、少量道路沥青和润滑油用油需求。

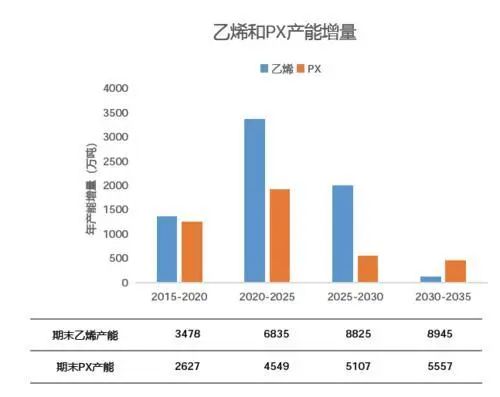

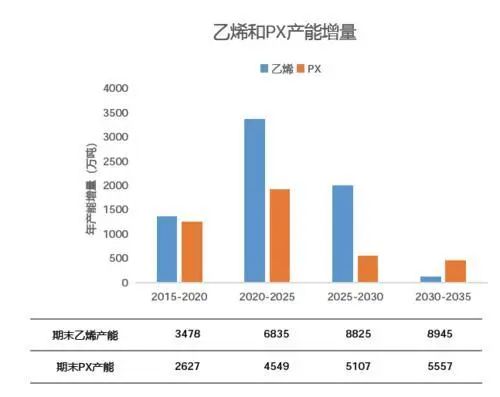

04 化工超级扩能周期仍在延续

伴随炼化产业政策放开及“油转化”浪潮,我国化工规模快速增长,成为全球最大的乙烯和PX生产国。2023年,我国乙烯产能达到5277万吨/年,“十四五”期间将新增乙烯产能3357万吨/年,远超过去10年新增的1978万吨/年产能;2023年PX产能4251万吨/年,“十四五”期间将新增PX产能1922万吨/年,超过过去10年新增的1815万吨/年产能。下游装置的扩张带动化工原料用油消费增加。

国内大宗化学品市场呈现阶段性拐点特征:一是疫情导致我国经济修复或将经历较长时间,加之制造业产业升级,部分化工品需求转移至东南亚地区,中期来看大宗化学品消费由8%~10%的高速增长明显回落为3%~4%的中速增长。二是化工装置投资节奏与终端消费变化并不匹配,2020年后开启的我国史上最大的化工装置扩能潮或将持续至“十五五”中后期,导致通用化学品呈现全面过剩态势。化工轻油缺口将持续扩大,一体化企业需要加快流程优化和资源统筹。石化工业已经由过去拼规模经济步入“低成本+高附加值+绿色化”综合竞争力的时代。

乙烯当量消费饱和值或将在2035年前后到来。从宏观看,中长期我国经济处于3%~5%的中速增长期。从产业看,“碳壁垒”等政策倒逼塑料再生循环技术快速发展,国际贸易争端导致产业转移由劳动密集型逐渐向资本密集型延伸,国内房地产业由黄金扩张期进入更新置换期。综合判断,预计2035年前后我国乙烯当量消费规模在8200万~9000万吨(人均58~65千克,当前人均43千克)。

依靠循环再生及二氧化碳资源化技术减少化工用油。当前国内塑料回收率约30%,全部为物理回收。预计2030年在45%~50%,受制于化学回收技术不成熟,绝大部分依然是物理回收。2060年将提高为70%~80%,其中物理回收和化学回收路线各占一半。2023年9月,盛虹石化10万吨/年“二氧化碳捕集利用-绿色甲醇-新能源材料”项目投产,二氧化碳资源化技术正走向工业化。但绿氢成本高是关键制约因素,绿氢价格需降至5000元/吨以下,或者碳汇价格提高至600元/吨,该技术将实现与煤制甲醇平价。

相关文章

[错误报告] [推荐] [收藏] [打印] [关闭] [返回顶部]