中国汽车市场现状及后市场发展方向

2023-08-28 来源:润滑油情报

摘要:中国汽车流通协会副秘书长郎学红对2023年的乘用车做了分解预测,解析了中国汽车市场现状并对未来后市场的发展机会进行了一定总结。

2023年上半年汽车市场发展现状

去年年底,中国汽车流通协会副秘书长郎学红对2023年的乘用车做月度分解预测,她认为1月和2月是在150万、160万辆的水平。实际1月份受疫情最后复发的影响,没有达到“开门红”的结果。所以近距离观察今年上半年汽车市场的变化,可以看到1月份汽车市场近三分之一的跌幅,进入2月份呈现了增长的趋势。月度销售节奏完全脱离了原来的预测轨道,3月份由于湖北政企联合促销,非市场主体的不当介入,导致汽车价格出现短期混乱的状况,而且波及到全系列产品和全国范围,无论是新能源还是传统燃油车,导致消费者无所适从,观望的情绪非常浓厚。去年4月份的基数非常低,上海、广州在1个月的时间,或者可能更长的时间,是一个严格封控的状态,所以4月份呈高速同比正增长,但是环比下降较多。今年上半年,整个月度市场规律不再遵循原来的市场规律,郎学红在做预测的时候不断根据新的状况进行调整。

1-6月份,汽车的销售量呈现近10%的增长,这里所说的销量是批售量,就是在国内制造的汽车批发到渠道端的数量,里面包含了上半年200万辆的出口量,没有包含进口,这也是国内制造批量的量,达到了10%的同比增长。

数据来源:乘联会(零售数据,不含进口)

数据可以看到乘用车整体的趋势是相似的,同比增速略低于整体市场。但是,商用车领域载货车板块,同比实现了比较强劲的增长,达到了两位数以上的增长,这是因为商用车,像重卡的产品细分,在顶点的时候有500万辆的销量,现在300万辆不到的规模。过去几年,在经济下行的过程中,商用车首当其冲大幅度下跌,现在商用车开始出现了恢复性的增长,这是一个非常好的信号,意味着商用车和宏观经济的关联度非常高,意味着经济回暖态势已经体现在了商用车上,这也是经济恢复的信号。

从乘用车的零售量来看,并没有那么乐观,同比增长只有不到3%。零售最大的差异是将近200万辆的出口量。上半年,整个汽车的出口量超过了200万辆,乘用车近200万辆,在剔除出口,加上进口之后。2021年之前,进出口基本上都是在100万辆左右的规模,互相就抵消了,批售量和零售量增速的时候差异不大,但是现在出口量远远大于进口量,上半年进口量才30万辆左右的水平。

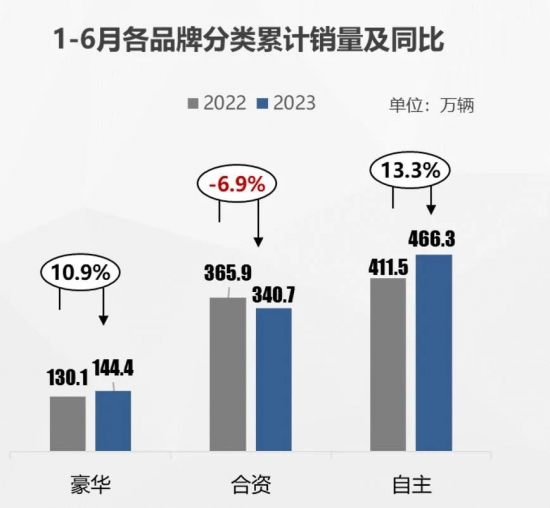

在整个乘用车里面,拆分燃油车和新能源车,可以看到燃油车将近10%的下跌,新能源汽车近40%的增长,这两个阵营一增一降,这种趋势已经持续了三年左右的时间。特别在乘用车板块非常突出,燃油车的总量,总的新车销售规模已经见顶,下跌已经不可逆。再分到品牌阵营里面,主流的合资品牌是下降的,而且下降的幅度很高,哪怕是大众、丰田、福特通用,还是现代起亚等等,在整个合资阵营都难免要面临新车销量下跌的状况。

除此之外,豪华车方面,如BBA、凯迪拉克、沃尔沃等,在上半年保持了同比的正增长,但这个正增长保持依然付出了很大的代价。5月份,宝马厂家给了经销商近40多亿的补贴,因为终端价格的优惠幅度非常大,经销商苦不堪言,为了保证渠道的稳定,宝马给经销商终端价格的补贴分到主要优惠幅度比较大的车型,6月份可以看到奔驰也给了他体系内授权经销商,类似于价格的补贴。还看到BBA里面龙头的企业奥迪等,主流豪华品牌同样付出了比较大的终端优惠下达的情况,而自主品牌是在这三个阵营里面保持了最高的增速,在产品类别里,需要关注到一个很重要的点就是MPV,可以看到这个细分市场的规模比较小,但是它出现了一个20%的增长(通常达到20%是一个比较高速增长的态势)。

数据来源:乘联会(零售数据,不含进口)

可以看出来这个主要是二胎以上家庭拉动的,60年代出生的人员,这些人员的子女已经组建了自己的小家庭,意味着两家家庭加在一起,六座的车是非常的合适,不需要再开两辆车了。现在六座的MPV、八座的MPV非常受欢迎,包括有了孩子以后,也能够满足两个家庭同时出行,这就是拉动了MPV市场的重要因素,而且这个市场的参与者也越来越多,整体的市场格局也在发生变化。

在新能源汽车里面纯电车前20位的排名企业,特斯拉、比亚迪是遥遥领先,排在后面的广汽埃安等,少数几个品牌是下跌的,整体趋势还是一个强劲增长。

数据来源:乘联会(零售数据,不含进口)

PHEV装载的两套动力系统,一是新能源的产品或者车型,对后市场来说没有太大的影响;二是一套燃油系统零部件的消耗。可以看到PHEV的主流厂家比亚迪依然是遥遥领先,PHEV在整个新能源里面的增速是非常突出的。

车企上半年销量目标完成率

上半年,终端要用大的促销力度才能带来同平或者微增长的状况,全年厂家定的销售目标是比较高的,这些销售目标同比去年,基本上都是在20%以上的目标,实际完成的情况,按照全年时间过半,任务指标半年度完成50%就算达标。金九银十以后,三季度末和四季度都是旺季,一般全年的销量分配是上半年45%,下半年55%。广汽集团在44%,比亚迪41%、43%,达到40%以上就接近完成全年目标了,如果在40%以下,意味着人们距离全年的目标还有一定的差距。那么,差距比较大的这些企业要想全年完成这些目标,意味着下半年需要加大促销力度,接近目标的这一部分,价格是比较稳定的,完成全年任务目标没有这么大的压力。

对于后市场非常关注的是保有量、存量的数据,机动车4.2亿,汽车3.28亿,新能源1620万辆。如果把视野再放远一点看,上半年的情况,去研判全年是什么情况,一直到2025年是什么情况,两轮的摩托车在未来五六年的时间里,相当一部分会转换成汽车的用户,也就是在2030年左右,汽车保有量有望超过4个亿。

根据公安部公布的数据显示,新登记的注册量,汽车是1175万辆,同比增速是5.8%,在这个情况下把1175万辆拆分成载客车和载货车,载客车大概是1030万辆,去掉30万辆不到的商用客车,实际上乘用车是超过了1000万辆的国内消费量,这比乘用车的950万辆多了近500万辆(里面没有含进口),把30多万进口量加进来,除了接近30万辆的进口量,最终上牌量的数据还是低估了一部分终端的乘用车销量。我分析主要是去年年底转过来,上牌有一点滞后,造成了这样一个中间差。

上半年核心数据,由于降价导致消费者的持币待购,使得上半年需求没有充分的释放,而且这个需求释放的代价是比较大的,以价换量,换来的具体销量并没有达到预期。未来,从车企也好,从经销商也好,下半年的关键是要降本增效,而且会出现行业的优胜劣汰。无论是新势力,还是传统车企,都有越来越多的车企退出中国市场。但是,在好的方面已经出现了回暖的迹象。

预测2023年全年汽车市场产销规模

过去十几年汽车市场的发展趋势,要用更加广角的镜头看过去。2017年汽车市场可能走到顶点徘徊在2500-2600万辆的水平,比较难逾越2800万辆的台阶。如果用“上帝”的视角,又应该看多远呢?应该看100年汽车市场,整个汽车出现以后的发展历程。

2009年,郎学红做了一个课题报告,要前瞻性的预测2020年、2050年中国汽车市场的发展,显然不能用2020年的数据进行外推。截止到2017年的数据进行外推的时候,一定是向上走的,在观察点上进行数据外推,如果不考虑整个市场的发展阶段,那就很难准确的外推。因此,郎学红认为应该站在更长的视角、更高的视角来看,要有专业的研究报告,包括研究的主要结论。

郎学红是在清华大学的汽车企业的研修班,多次讲到中国汽车市场负增长的原因以及应对,这个原因就是找到汽车市场的发展阶段,这个发展阶段是与美德日韩他们所经历的发展阶段相似。如美国次贷危机,这是从2007年开始出现信号,2008年、2009年持续下跌,一直到2016年才恢复到下跌之前的水平,整整经历了7年的时间。

从2017年到现在,郎学红他们已经有5年的时间了,类似于美国1931年大衰退,2008年美国金融风暴带来的汽车市场的冲击,整个调整周期是7年的时间。从1931年一直到石油危机带来的调整,很少超过7年的完整调整期。按照这个参照,汽车市场市场2018年以来的的周期应该已经探底,开始要向复苏走,这是郎学红他们从更高远的角度来看,也就是“无人机”的视角来看,看出了它整个发展的阶段,判断到2025年的时候有望接近于2017年的水平,走完这样一个完整的调整周期。

汽车后市场发展规律

未来几年,新能源的渗透率到底达到了什么样的水平,郎学红个人判断,在2030年会达到60%的渗透率。目前来看,PHEV技术的不断升级,油电同价的趋势,有可能60%的渗透率比预计来的要早。新能源汽车新车的销售能够超过传统燃油车应该很快,慢的不到8年的时间,快的5年时间。激进地认为2025年燃油车和新能源汽车可能1:1,在2025年之前对于新能源汽车,包括PHEV,仍然是免征购置税,这个政策也会增加PHEV的竞争力,会让厂家更多的去投入PHEV的研发和成本的降低,加上2026年、2027年对于新能源汽车购置税减半的政策,4年的有利政策,使得新能源汽车的占比会超过燃油车。

近十年,郎学红他们看到汽车后市场年均增速回落到了10%之内。2015年以来,我国汽车保有量超过3亿,未来庞大的用两轮车出行的家庭,会很快成为汽车的消费主体,他们的进入使得保有量会持续增长。美国作为一个饱和的市场,怎么判断他的保有量不增加了,每年新增的量和报废的量基本相当,所以汽车保有量徘徊在2.85亿左右,而中国已经超过美国成为最大的汽车保有量市场,预计2030年之前汽车保有量将会达到4亿以上。

由此,保有量还会带动新车的以旧换新,带动二手车的交易,在庞大的保有量基础上,未来汽车后市场的零部件需求会持续的增长。除此之外,还有一个很重要的驱动就是车龄,把所有车分龄段的数据经过加权平均,在2025年的时候,预计超过8年,每一年大概车龄能增加0.6到0.7。

汽车后市场经营者都知道,汽车6年是一个周期,很多零部件要在6年进行更换,到8年又有一部分零部件老化要进行更换。未来车龄也是驱动后市场的需求,特别是随着车龄去老化的维修需求,售后产值的贡献就会越来越高。

2022年我国汽车零部件的出口量是800多亿美金,相当于5000多亿人民币。由于新能源汽车的发展,使得三电的产品,包括动力电池、电机、电控零部件的需求快速提升,三电企业在全球的零部件行业的地位逐渐提升。根据《美国汽车新闻》发布的2022年全球汽车零部件厂商榜单,来自日本、美国及德国的零部件厂商占据大多数,中国共有10家汽车零部件厂商入围,与韩国并列第四位。

智能化、共享化,对未来汽车零部件的需求

智能化和共享化降低了事故率,导致用户结构和市场需求发生变化。也可以看到资本市场越来越多的关注到汽车后市场未来的发展前景,中驰车福已经递交了招股说明书,应该在纳斯达克上市,现在到了冲刺阶段。中驰车福业务模式经过几轮调整,类似于汽车行业的“淘宝”,它更多的是2B的环节,搭建平台。近三年的营收在1亿美元左右,应该还算是体量相对比较小的。(来源:汽配圈)

中国润滑油网致力于好文分享与行业交流,文章不代表平台观点。感恩原创作者,版权归原创作者所有。如不慎涉及侵权,请留言删除。

粤公网安备 44010402003386号

粤公网安备 44010402003386号