预测|2021年汽车销量或同比增长2.8%

2021-01-28 来源:润滑油情报网

摘要:在突如其来的新冠肺炎疫情大背景下,中国汽车市场表现出强劲的韧性。

一、2020年中国汽车市场发展回顾

1.疫情影响下全年市场呈现积极向好发展态势

在突如其来的新冠肺炎疫情大背景下,中国汽车市场表现出强劲的韧性。2020年全年终端零售达2461万辆(含进口,下同),同比下降3.4%;12月终端零售309.9万辆,同比增长10.2%,实现全年的完美收官。其中,乘用车终端零售2007.9万辆,同比下降7.3%;商用车终端零售453.1万辆,同比增长18.8%,整体呈现“商用车强乘用车弱,高端市场强低端市场弱,二手车市场强新车市场弱”的分化发展特征。

分月度看,整体市场发展经历了三个阶段:第一阶段为2~3月,疫情暴发期市场基本处于停滞状态;第二阶段为4~6月,疫情好转,防控放开,需求快速恢复,商用车在投资及政策带动下率先恢复正增长;第三阶段为7~12月,疫情防控常态化,经济持续回暖,推动乘用车销量连续6个月实现两位数增长,以个体消费需求为特征的乘用车需求加速释放,对汽车市场增量贡献率逐月提升,12月已达到78.3%。

2.2020年乘用车市场发展特征

·中高端市场需求旺盛,助力SUV跑赢市场,爆款车型支撑轿车反弹

2020年SUV终端零售923.7万辆,同比下降3%,虽未能破千万辆,但仍为惟一跑赢大盘的细分市场。消费需求升级和全新换代产品上市推动市场结构持续向上,其中豪华SUV同比强势增长16.3%,B、C级高端SUV同比增长9.2%,为SUV市场恢复贡献增量。2020年轿车终端零售959.5万辆,同比下降9.7%,但11月轿车同比增长12.5%,为2019年3月以来增速首次超过SUV。这主要得益于新能源爆款轿车宏光MINI、特斯拉Model 3、比亚迪汉等的优异表现。

·日系增速领跑整体市场,美系新产品驱动效果显著

2020年各系别市场均呈现下滑态势,日系产品销量同比下降1%,增速领跑乘用车市场,五大相关企业表现均好于整体市场。其中丰田系表现优异,一汽丰田、广汽丰田同比分别增长3.5%和14.1%;美系同比下降2.5%,增速跑赢大盘,国产特斯拉,林肯冒险家、飞行家及福特锐际等新产品带来高增量;自主品牌同比下降9.8%,市场份额为33.9%,较2019年下降0.9个百分点。上半年疫情对自主品牌市场影响较显著,但下半年随着宏光MINI、比亚迪汉等新能源汽车产品推出,一定程度弥补了前期的销量空缺。自6月以来自主品牌份额逐月提升,2020年自主品牌新能源汽车同比逆势增长12%,成为自主品牌市场回暖的重要驱动力;欧系同比下降7.7%,头部企业上汽大众2020年各月均呈现下滑态势,全年累计销量同比下降22.3%,成为拖累欧系的重要因素,但北京奔驰、华晨宝马同比逆势增长,一定程度挽回了颓势;韩系同比下降27.8%,自2019年7月开始已连续18个月高位下滑。

·供需发力助力豪华品牌延续高增长,引领乘用车市场复苏

2020年豪华车终端零售358.8万辆,同比增长11.7%,占乘用车的市场份额提升至17.9%,体现出疫情影响下豪华品牌较强的韧性。从需求端看,中高端人群受疫情影响相对较小,换购推动消费者品牌升级,中高端换购需求持续提升。2020年换购后豪华品牌市场份额达26.8%,比2019年提高0.8个百分点;从供给端看,入门豪华产品以及豪华车较大的折扣率,抢占了合资车企20万~25万元中端产品市场,2020年豪华品牌整体终端折扣率平均在17%左右。同时,从终端零售看,红旗HS5、奥迪Q2L为各自品牌贡献了近10%的增量,两大因素驱动25万元以下豪华车同比增长40.8%,成为市场增长新动能;同时,国产后降价的特斯拉上升势头明显,引领豪华新能源汽车市场终端零售突破21.4万辆,同比增长112.6%。综上,多重因素推动今年豪华车市场表现优异。

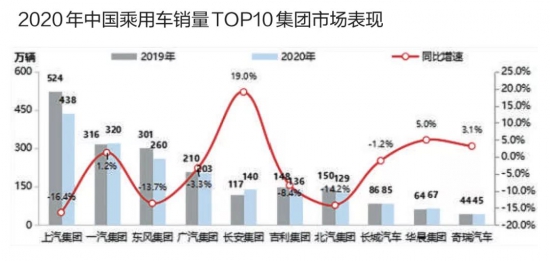

·一汽、长安等集团旗下自主品牌发力,成为市场赢家

2020年,销量排名前四的四大集团分别是上汽、一汽、东风、广汽,四大集团实现终端零售1222万辆,占整体市场份额超60%;但从增速看,一汽、长安、华晨及奇瑞四大集团成为市场赢家,均实现同比正增长。红旗、解放、奥迪、捷达等品牌的优异表现推动一汽集团实现份额和增速的双提升;长安集团在合资品牌福特、马自达表现欠佳的情况下,凭借长安CS75PLUS、UNI-T等热门车型的强势表现和林肯冒险家、飞行家的首次国产上市,实现19%的同比高增长。

·疫情防控常态化后,经济发达区域需求加速释放,东部地区、一线城市跑赢大盘

2020年上半年,低级别城市人口密度小,疫情防控相对宽松,该区域率先恢复生产生活秩序,带动低级别城市市场销量快速恢复。下半年随着疫情防控常态化,经济发达区域及城市经济迅速回暖,同时受限行调整、限购放宽、中高端购车需求强劲以及个人驾车出行更安全等因素影响,消费者表现出更强的购车欲望,也助力经济发达区域及城市全年市场表现更优异。从城市级别看,一线城市表现突出,2020年终端零售286.5万辆,同比下降2.2%,远好于其他级别城市。从区域看,东部和东北地区跑赢大盘,其中东部地区2020年终端零售1003.5万辆,占全国总销量的50%,同比下降6.6%,北京、天津、海南均实现逆势增长。

·受疫情影响,无车用户购车需求快速释放,整体市场品牌忠诚度提升

2020年乘用车换购用户带动的新车零售规模达676万辆,对整个乘用车零售市场的贡献度为33.7%,相较2019年下滑1.3个百分点。不过,下滑的背后并非换购需求的萎缩,而在于疫情期间的出行困境刺激无车用户的购车需求快速释放,一定程度上挤压了换购用户对于零售市场的贡献;2020年中国乘用车市场品牌忠诚度由2019年的11.9%提升至12.2%,这主要得益于自主品牌忠诚度的提升。2020年自主品牌在逆境中谋转型,持续向上发力,借助智能化、网联化、新能源汽车、高端品牌打造等不断提升品牌美誉度和品牌影响力,因而能够更好地承接自身基盘用户的消费升级需求。

·二手乘用车市场恢复正增长,跨区流转活跃

2020年二手乘用车市场整体规模达到1351万辆,同比增长3.3%。其中,跨城市流转的比例由2019年的29.7%上升至2020年的31.5%。二手车的跨城市流转不仅得益于限迁政策的取消、电商平台的快速发展,还与2020年出台的二手车减税政策密切相关。减税政策的实施有助于改善二手车市场小、散、弱的经营现状,促进公司化运作的发展,强化二手车市场的分销和流通能力,促进二手车跨区域流转的活跃度提升。

3.2020年商用车市场发展特征

·货车增长拉动商用车需求创新高,商用车总体市场表现远超预期

2020年商用车市场在疫情冲击、经济触底形势下,实现超预期增长,销量规模创历史新高,市场需求达到453.1万辆,较2019年增加71.8万辆,同比增长18.8%。全年销量的高位运行,主要源于货车增长的支撑。一方面,国家及地方政府积极以促消费、扩基建等措施提振经济,对冲疫情负面冲击,拉动物流车及工程车需求增长;另一方面,“蓝天保卫战”收官推动了国三老旧货车置换,在补贴政策引导及强制更新政策刺激下,货车销量大幅提升,对市场拉动率超9%。同时超载治理、按轴收费等政策相继实施,进一步释放超载运力,带动新购车需求。从客车市场来看,需求低迷贯穿全年,对商用车市场形成一定拖累,总体表现低于预期。

·国三车淘汰、基建投资、治超治限等因素拉动重卡销量创历史新高

2020年,在国三车淘汰力度加大、基建项目陆续开工、治超趋严等多因素综合影响下,重卡终端零售129万辆,创历史新高,同比增长33.6%。从需求结构来看,中长途运输车辆的增换购需求直接刺激物流类牵引车、载货车销量同比大涨,其中牵引车销售贡献度达到48.3%,为今年重卡市场增长主要动力。自卸车市场在大量基建项目开工、渣土车安全、环保治理拉动下,全年销量同比增长30.3%。专用车市场受城镇化建设推进、老旧车置换、超载治理、基建投资等因素叠加影响,销量高位运行,市场占比达到21%。

·物流业发展叠加政策拉动,轻卡市场表现超预期

2020年,轻卡终端累计销售154.1万辆,同比增长19.1%。疫情影响下网络购物需求的增长、网络直播等新型电商的快速发展以及“工业品下乡、农产品进城”的持续推进,拉动物流运输需求增长,对轻卡市场形成强力支撑。同时轻卡“大吨小标”治理、国三车淘汰等政策的持续推进,促进市场运力需求和车辆换购需求释放,是拉动2020年轻卡市场增长的重要因素。

·大中客与轻客市场表现两极化

2020年,客车市场同比下滑4.9%。其中大中客市场同比下滑27.2%,销量创5年来新低。受疫情影响,居民公共出行受限,大中客各细分市场均出现不同幅度的下滑,尤其是公路客运市场,其降幅高达46%。此外,源于新能源汽车补贴的连续下调,公交市场也出现了22.4%的降幅。不同于大中客市场的下滑,轻客市场同比提升5.8%。疫情刺激了电商、物流行业的发展,物资配送类轻客需求随之增长。同时,疫情也刺激了医疗类轻客市场需求的增长。

4.2020年新能源汽车市场发展特征

·产品供给质量提升,新消费人群贡献新能源汽车增量市场

2020年我国新能源汽车终端零售124.3万辆,同比增长19.9%,占整体市场5.1%,市场呈现“前低后高,两端强中间弱,私人及女性消费比例提升”的发展特征。上半年在疫情及补贴退坡影响下,新能源汽车销量延续2019年的大幅下滑态势,下半年在新产品供给驱动下快速回升,连续6个月实现超高增长。新能源乘用车终端零售114.8万辆,同比增长24.4%,特斯拉Model 3、比亚迪汉、蔚来ES6等为代表的高端电动车和宏光MINI、欧拉黑猫等为代表的微型纯电动车成为市场增长驱动力。2020年,新能源乘用车消费中,私人购买占新能源乘用车比例提升至84%,私人购买成为市场增长重要驱动力,较2019年提升10个百分点。女性占比达46%,增换购比例近40%,远高于整体乘用车,成为新能源汽车市场发展的新特点。

新能源商用车终端零售9.5万辆,同比下降16.4%。一方面,补贴退坡、疫情影响下公共出行减少,导致新能源客车需求下滑;另一方面,基础设施的完善程度以及纯电动商用车技术水平的提升进展较慢,新能源货车在使用端的“痛点”尚未有效改善,销量较上年进一步回落。

·纯电动占比持续攀升,插电混动车型在新品驱动下维持正增长

2020年主流技术路径下的产品销量均实现同比增长,其中纯电动汽车全年终端零售101.5万辆,同比增长23.2%。市场驱动下高性价比新产品深受用户青睐,占新能源汽车销量比例为81.6%,较2019年提升2.2个百分点;插电混动汽车全年终端零售22.7万辆,同比增长8.1%。理想ONE、比亚迪汉、探岳等新车型贡献了主要增量。而明星车型宝马5系表现欠佳,同比下降5.5%。主流自主车型比亚迪唐、荣威ei6等均呈现高位下滑,抑制了插电混动汽车的进一步增长;氢燃料电池汽车目前主要着力于公共领域的推广应用,在疫情影响下推广应用受到一些影响,2020年全年终端零售1500辆,同比下降52.9%。但随着加氢站网络的完善、燃料电池技术的进步,未来推广量有望持续攀升。

二、2021年中国汽车市场发展展望

1.宏观环境:经济全面复苏,消费和制造业提供主要支撑

2021年,随着经济恢复至常态化增长,供需不匹配的矛盾将逐渐缓解。从基本面来看,消费加快回升和制造业投资触底反弹将成为拉动经济增长的主要动力。中央经济工作会议强调注重需求侧管理、坚持扩大内需。在宏观调控和内生动力的共同强化下,可选消费、新业态消费以及新基建链条相关消费都将迎来进一步增长。内外需共振将推动制造业持续修复,制造业有望进入新一轮上行周期,制造业投资将成为投资增长的主要支撑。2021年全年经济增速预期达到7%~9%,经济全面复苏,内需进一步回暖、外需景气、市场信心得以提振,汽车市场发展将得到有力支撑。

2.政策环境:持续扩大消费,释放汽车市场潜力

2021年年初,国家部委发文再提扩大汽车消费,从国家层面明确促消费信号,释放汽车市场消费潜力。但整体政策直接刺激力度或弱于2020年,政策重点逐渐从单纯的拉动消费拓展到提高配套水平、转变管理方式等方面。

乘用车方面,政策着力点向地方政府及消费环节倾斜。限制类消费政策或将继续弱化,鼓励限购城市优化汽车限购措施,仍将促进区域市场需求释放;新一轮汽车下乡,仍以鼓励为主,政策效果取决于地方财政支持力度。同时,国家及地方层面将继续加快新能源汽车推广应用,优化完善新能源汽车财税支持政策,加大公共服务领域支持力度,为市场发展注入强劲动能。

商用车方面,以延续性政策和产品技术升级政策为主。区域性老旧柴油货车淘汰更新政策延续、高排放车辆路权限制,将进一步倒逼市场释放换购需求;超载治理持续推进,将进一步促进运力优化和产品结构调整。国六排放标准实施、危险品等市场专项整治,在促进产品迭代升级的同时,也将加快企业技术储备,进一步激活市场需求。

3.市场环境:换购拉动新车需求释放,新产品带来新驱动力

从需求端来看,中国汽车市场逐步进入存量竞争时代,消费升级下的换购需求仍显旺盛,预计2021年乘用车市场发生的换购规模将达1422万辆,并由此拉动848万辆的新车终端零售。同时,国三及以下老旧柴油货车淘汰延续将加速商用车换购需求释放,驱动市场增长。从供给端来看,2020年末上市的新产品销量将逐步爬坡,由于疫情延后发布的新车型也将在2021年陆续推出。同时国产Model Y及大众ID.系列等合资新能源产品的量产上市,也为市场增长带来新驱动力。

4.2021年中国汽车市场规模预判

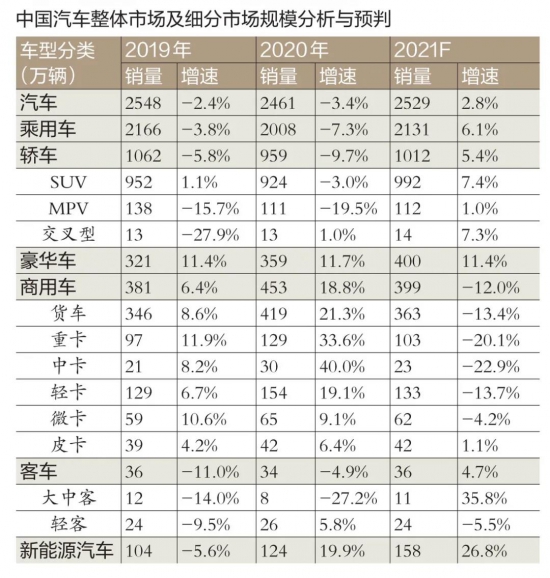

综合考虑经济、政策以及汽车市场发展动能因素,2021年整体汽车市场将迎来触底反弹,按照终端零售口径预测,预计2021年全年汽车销量有望达到2529万辆,同比增长2.8%。其中乘用车随着经济复苏将呈现恢复性增长,预计销量为2131万辆,同比增长6.1%;商用车在2020年需求透支以及高基数影响下,预计销量为399万辆,同比下降12%。

从乘用车细分市场来看,预计2021年全年轿车销量为1012万辆,同比增长5.4%,SUV销量为992万辆,同比增长7.4%;在消费升级和换购升级趋势下,豪华车将延续增长态势,预计2021年全年销量为400万辆,同比增长11.4%。从商用车细分市场来看,预计2021年全年货车销量为363万辆,同比下降13.4%;客车销量为36万辆,同比增长4.7%。

从新能源汽车市场来看,在“双积分”政策以及特斯拉、合资企业新产品加速推出等多重因素拉动下,预计2021年全年新能源汽车销量为158万辆,同比增长26.8%。

粤公网安备 44010402003386号

粤公网安备 44010402003386号